Zur wirtschaftlichen Lage und den Herausforderungen im Technischen Service

Der Technische Service – oder auch Industrieservice – ist eine vergleichsweise junge Branche. Auch wenn manche Unternehmensgründungen schon erheblich länger zurückliegen, erfolgte der große Aufschwung des Technischen Service in den 1990er Jahren; so existiert – als Ausweis der wirtschaftlichen Bedeutung – der Wirtschaftsverband für Industrieservice e.V. (WVIS) ein einschlägiger Verband erst seit 2008, der nach der Fusion mit zwei weiteren Verbänden seit 2020 unter dem Namen Verband für Anlagentechnik und IndustrieService e.V. (VAIS) firmiert. Dieser Aufschwung des Technischen Service lässt sich u.a. mit neuen Managementmethoden (u.a. Lean Production, Fokus auf Kernkompetenzen mit der Folge vermehrten Outsourcings), der Privatisierung vormals öffentlicher Unternehmen sowie der großen Bedeutung von Finanzkennzahlen (vgl. Schwetz 2020: 46-49) erklären.

Nicht unproblematisch ist die Definition und Abgrenzung des Technischen Service gegenüber ähnlichen Wirtschaftsfelder wie beispielsweise dem Facility Management. Der WVIS – orientiert an der DIN (https://www.din.de/de/service-fuer-anwender/normungsportale/dienstleistungsportal/dienstleistungsfelder/technische-dienstleistungen) – betont die Fülle der Angebote:

„Ob Wartung, Inspektion, Instandsetzung oder Modernisierung, ob technische Reinigung, ob Anlagenoptimierung und Standortservice oder ob Übernahme von industriellen Nebenprozessen: Industrieservice ist vielschichtig.“

(WVIS o.J.: 3; zu einer wissenschaftlich fundierten Bestimmung vgl. Seiter 2016: XI-XIX; als Überblick vgl. Schwetz 2020: 11 f.)

Die schwierige Abgrenzung zu verwandten Branchen begründet die Schwierigkeit, verlässliche statistische Daten über die Branche zu ermitteln (vgl. exemplarisch am Beispiel der Beschäftigtenzahlen Schwetz 2020: 58-81). Diese Problematik führt dazu, dass die nachfolgend angeführten statistischen Angaben insbesondere über die wirtschaftliche Lage sowie die Beschäftigtensituation vorwiegend aus Einschätzungen oder (kleineren) Studien stammen und somit nicht repräsentativ sein dürften.

Zur wirtschaftlichen Lage im Technischen Service

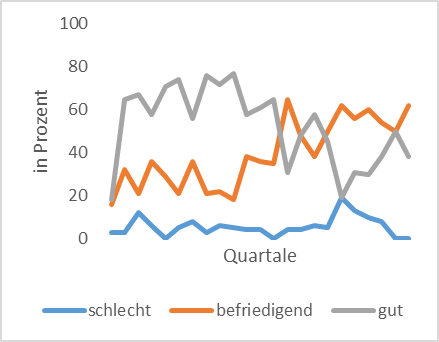

Die wichtigsten Kundenbranchen für den Technischen Service sind die Prozess- (Chemie, Pharma, Energie, Petrochemie etc.) und Fertigungsindustrie (Stahl, Fahrzeugbau, Metallindustrie); dies zeigt sich insbesondere in den VISITS-Projektunternehmen RegTec und AnServ mit den genannten Schwerpunktsetzungen in ihrer jeweiligen Kundenstruktur. Daraus folgt, dass die Unternehmensentwicklung stark von der wirtschaftlichen Entwicklung der Kundenbranchen abhängt, aber auch von einer Vielzahl weiterer Faktoren beeinflusst wird, die von den Folgen der Globalisierung über die Preis- und Kostenentwicklung von Rohstoffen, Betriebsmitteln, Personal etc. bis hin zu Corona und gesetzgeberischen Einflüssen (Umwelt- und Arbeitsschutz etc.) reicht. Die Abbildung 1 zeigt ab dem 4. Quartal 2019 die Einschätzung der jeweils aktuellen wirtschaftlichen Lage industrieller Dienstleistungsunternehmen und den Einfluss der Pandemie; ab dem ersten Quartal 2020 sinkt die – normalen Schwankungen ausgesetzte – positive Einschätzung der wirtschaftlichen Lage. Nachdem sich die Wirtschaft allmählich auf die Pandemiebedingungen eingestellt hat, steigt die positive Beurteilung der allgemeinen wirtschaftlichen Lage bis Mitte 2021 wieder an, um erneut zurückzugehen. Inwieweit die diskutierten Lieferengpässe (Halbleiter etc.) durchschlagen oder die Pandemie oder saisonale Einflüsse zu dem Absinken der Kurve führen, lässt sich aufgrund der vorliegenden Daten nicht beantworten. Neben den saisonalen Schwankungen führen auch politische Rahmensetzungen, wie beispielsweise die Energiewende, zu einem „Einbruch bei Instandhaltung von Kraftwerken“ (https://www.presseradar.de/2017/06/29/studie-branchenmonitor-2017-industrie-setzt-massiv-auf-leistungen-des-industrieservice/).

Wenig überraschend angesichts der Stellung in der Wertschöpfungskette als Dienstleistungsunternehmen verläuft die Bewertung der jeweiligen Auftragslage relativ parallel zur Einschätzung der wirtschaftlichen Lage (Abbildung 2), wobei die Grundstimmung unter den befragten Unternehmen positiv ist:

„62% der industriellen Dienstleister erwarten eine Verbesserung der wirtschaftlichen Situation.“

(FIR/FVI 2021b: 7)

Betrachtet man die beiden Entwicklungsverläufe, zeigt sich, dass die Technischen-Service-Unternehmen gut durch die letzten Jahre gekommen sind. Zwar hat die Pandemie negativ auf den Geschäftsverlauf gewirkt, aber die Entwicklung der Linien „schlechte wirtschaftliche Lage“ sowie „schlechte Auftragslage“ über die letzten fünf Jahre zeigt mit Ausnahme der Hochzeit der Pandemie 2020 keinen dramatischen Anstieg, sondern verbleibt – mit wenigen Ausnahmen – immer unterhalb der 10-Prozent-Marke.

Zur Beschäftigungssituation im Technischen Service

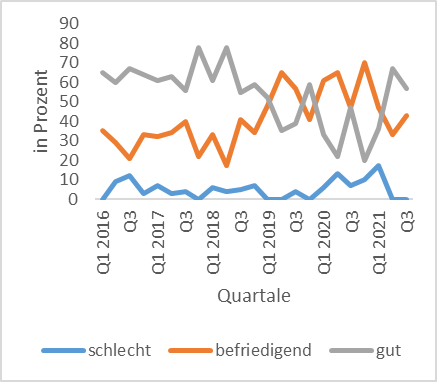

Neben der Auftragslage ist die Beschäftigungssituation ein wichtiges Kennzeichen für die Bewertung der wirtschaftlichen Entwicklung einer Branche oder eines Unternehmens: Händeringendes Suchen nach Personal deutet auf Wachstum hin, während Personalstagnation oder gar Abbau sowohl auf eine (kleine) Krise als auch auf die Ausnutzung von technischen und/oder organisatorischen Produktivitätspotenzialen hindeuten kann. Die Abbildung 3 zeigt die Personalentwicklung bei Instandhaltungsdienstleistungsunternehmen seit 2016: Die Veränderung der Personalbestände verläuft ähnlich wie die der Auftragslage und der wirtschaftlichen Lage. Allerdings zeigen sich deutlich höhere Ausschläge im Personalbereich: Insbesondere in der zweiten Jahreshälfte 2020 und der ersten Jahreshälfte 2021 sind die Anteile derer, die einen gesunkenen Personalbestand angegeben haben, wesentlich höher und überschreiten deutlich die Anteilswerte bei der wirtschaftlichen Auftragslage in dem gleichen Zeitraum.

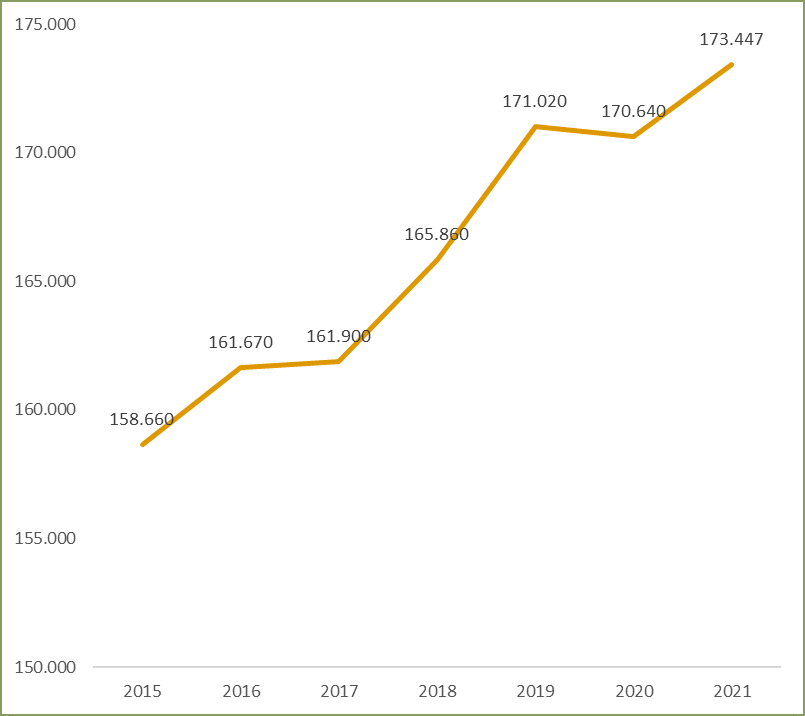

Die Beschäftigtenzahl im Technischen Service lässt sich nicht seriös ermitteln, da die Unternehmen – trotz vergleichbarer oder gar identischer Tätigkeitsfelder – unterschiedlichen Gruppen in der Wirtschaftszweigsystematik zugeordnet sind. Der WVIS ging vor einigen Jahren von etwa 120.000 Beschäftigten aus (WVIS o.J.: 3). Schwetz (2020: 115 ff.) beschreibt die infrage kommenden Branchen; dabei zeigt sich, dass die Branche „Reparatur und Installation von Maschinen und Ausrüstungen“ (C33 nach WZ 2008) dem Technischen Service noch am nächsten kommt. Die dort ausgewiesenen Zahlen liegen mit ca. 170.000 sozialversicherungspflichtig Beschäftigten (2020) höher als die (älteren) Zahlen des WVIS (Abbildung 4).

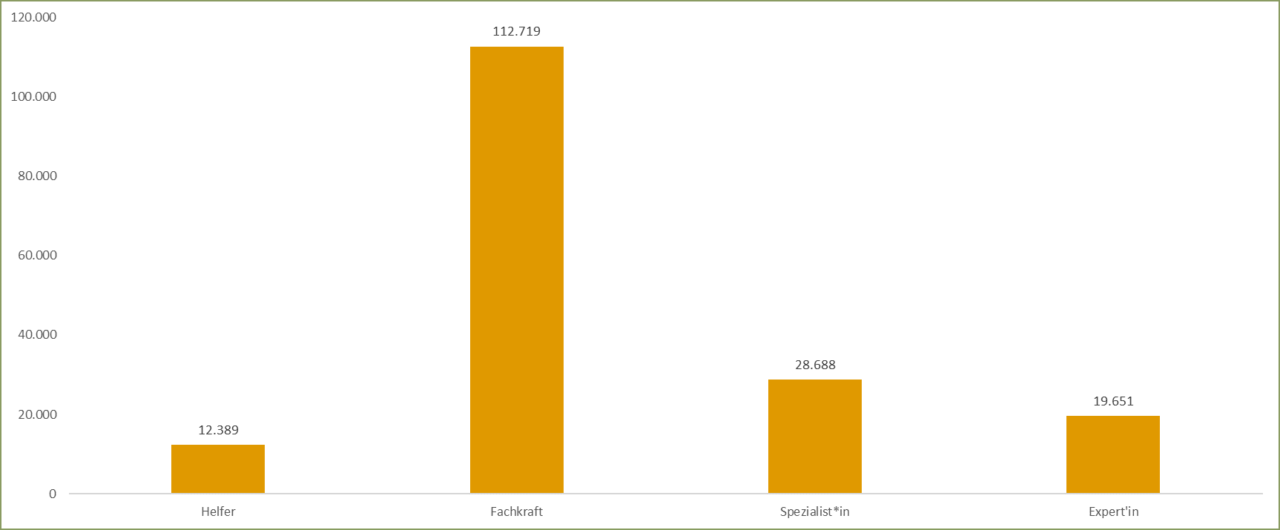

Die Beschäftigten sind zu einem überwiegenden Anteil zumindest Fachkräfte, wenn nicht gar Spezialist:innen oder Expert:innen (zur Bestimmung vgl. https://statistik.arbeitsagentur.de/DE/Statischer-Content/Grundlagen/Methodik-Qualitaet/Methodische-Hinweise/uebergreifend-MethHinweise/Anforderungsniveau-Berufe.html; Abbildung 5).

Das besondere Merkmal im Technischen Service ist die Vielzahl der Ausbildungsberufe, die infrage kommen, um in der Branche zu arbeiten: Das reicht bei den VISITS-Projektunternehmen von den einschlägigen Ausbildungsberufen wie Elektrotechnik, Automatisierungstechnik oder Mechatronik über unterschiedliche Fachhochschul- (Wirtschaftsinformatik etc.) bis hin zu Universitätsabschlüsse (Informatik, Physik etc.). Der auf der gewerblichen Ausbildung liegende Schwerpunkt scheint auch zukünftig bestehen zu bleiben; eine Akademisierung ist – zumindest in den VISITS-Projektunternehmen – nicht zu erwarten. Wichtiger scheint berufliche Erfahrung zu sein, die als zentrale Anforderung für die Ausübung der Tätigkeit genannt wird. Dementsprechend sind langes ‚Anlernen‘ (etwa im telefonischen Service) unerlässlich, bevor man ‚alleine loslaufen kann‘.

Der Technische Service blickt optimistisch in die Zukunft:

„59% der industriellen Dienstleister erwarten steigende Mitarbeiterzahlen in den kommenden sechs Monaten.“

(FIR/FVI 2021b: 8)

Allerdings ist auch in dieser Branche die Klage des Fachkräftemangels zu vernehmen: „Der Fachkräftemangel bleibt größte Herausforderung“ (https://www.vais.de/fachbereiche/fachbereich-2-industrie-anlagenservice/branchenmonitor-industrieservice-2021.html), so dass die Unternehmen schon zufrieden sind, überhaupt Arbeitskräfte zu finden:

„Wir sind froh, dass wir Mitarbeiter bekommen.“

(Personalleiter RegTec)

Sobald die Arbeitsbedingungen etwas fordernder werden, wird die Suche nach Fachkräften nur schwieriger:

„Wir suchen seit 2019 weiterhin Personal für mein Team, finden aber niemanden. Ich hatte schon fünf, sechs Bewerber da, aber eben sobald das Thema Bereitschaft, Nachtschicht oder Wochenendarbeit angesprochen wird, dann ist aus.“

(Teamleiter Service InLog)

Für die Unternehmen des Technischen Service stellt sich somit zum einen die Herausforderung, überhaupt Fachkräfte oder Auszubildende zu bekommen, und zum anderen die Notwendigkeit, die Beschäftigten auf neue Markt- und Kundenanforderungen vorzubereiten und zu qualifizieren, die aus diversen Entwicklungstrends in der Branche resultieren. Alternativ können sie andere Lösungen verfolgen, um dem Fachkräftemangel zu entgegnen.

Entwicklungstrends im Technischen Service

Es muss nicht gleich auf Heraklits Spruch „die einzige Konstante im Universum ist die Veränderung“ zurückgegriffen werden, um sich zu vergegenwärtigen, dass im Wirtschafts- und Arbeitsleben ständig Veränderungen zu beobachten sind. Nachfolgend werden einige der Trends skizziert, die nicht nur die Welt des Technischen Service im Allgemeinen beeinflussen, sondern auch die Interaktionsbeziehungen im Technischen Service bzw. die Interaktionsarbeit der Beschäftigten im Besonderen ändern werden.

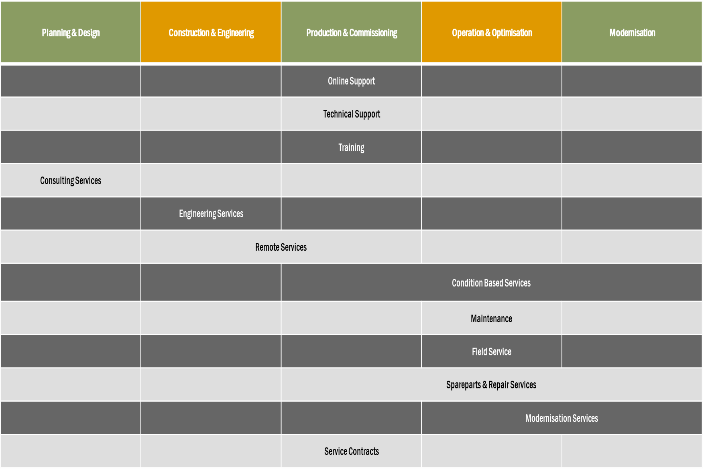

Dabei wird auf ein fünfstufiges Phasenmodell für Industrieservices zurückgegriffen, das als Orientierung für die unterschiedlichen Leistungen Technischen Services im Leistungserstellungsprozess dient (Abbildung 6). Die Grafik zeigt, dass die beiden Schwerpunkte der Leistungsangebote in den Phasen „Production & Commissioning“ sowie „Operation & Optimisation“ liegen, mithin den klassischen Feldern des Technischen Service zugeordnet werden können. Nachfolgend wird versucht, einige Trends zu identifizieren, die zum einen die bisherigen Leerstellen im Leistungsportfolio füllen und die zum anderen eine Fortschreibung bisheriger Schwerpunkte leisten können.

Neue Kundenanforderungen und Geschäftsfelder

Die Veränderung oder Ausweitung des Leistungsportfolios eines Technischen Dienstleistungsunternehmens kann einerseits eine Reaktion auf sich ändernde Kundennachfragen oder andererseits – durch eigene Marktbeobachtung initiiert – ein aktives Angebot, etwa aufgrund neuer technologischer Entwicklungen, an die potenziellen Kundenunternehmen sein. Das Technische Dienstleistungsunternehmen muss sich in jedem Einzelfall u.a. überlegen, inwieweit es seine bisherigen Kernkompetenzen ausweiten will, ob hierzu die nötigen Ressourcen zur Verfügung stehen und ob eine längerfristige Perspektive für das neue Angebot besteht oder ob es sich gegebenenfalls nur um eine ‚Modeerscheinung‘ handelt. Das Fallbeispiel eines VISITS-Projektunternehmen zeigt eine weitreichende Ausdehnung des ursprünglichen Leistungsangebots (vgl. Kasten).

Aktuell erwirtschaftet ein Großteil der Technischen Dienstleistungsunternehmen den Hauptteil seines Umsatzes mit den klassischen Wartungs-, Inspektions- und Instandsetzungsarbeiten: Bei 56 Prozent der befragten Unternehmen wurde damit der größte Anteil erwirtschaftet; ein vergleichsweise hoher Anteil entfiel mit 38 Prozent Prozessanalysen und Beratungsleistungen (vgl. FIR/FVI 2016: 4). Avancierte Leistungsangebote, wie beispielsweise leistungsorientierte Serviceverträge und Service-Level-Agreements (z. B. garantierte Anlagenverfügbarkeiten), IT unterstützende Dienstleistungen oder digitale Services boten nicht einmal ein Viertel der befragten Unternehmen an (vgl. FIR/FVI 2016: 4).

Das VISITS-Projektunternehmen InLog hat in seiner Unternehmensgeschichte mehrfach Entwicklungsschritte vollzogen, die grundlegende Strukturveränderungen zur Folge hatten: Begonnen hatte man als Handwerksbetrieb und Subunternehmer, entwickelte sich zum Generalunternehmer für Intralogistikanlagen und erhielt in dieser Funktion zunehmend von den Kundenunternehmen die Anfrage, ob man nicht auch Leistungen des After-Sales-Service (Wartung, Störungsbeseitigung) beauftragen könnte. Im Zuge des zunehmenden Abbaus von Instandhaltungskapazitäten, die als kostenträchtig galten und nicht als Kernkompetenz betrachtet wurden, gingen immer mehr Unternehmen dazu über, den Service extern zu vergeben:

„In dem Zuge wird von uns auch erwartet, dass wir für die Anlagen ein vollumfängliches Wartungskonzept erstellen – das will der Markt. Der Markt will alles aus einer Hand kaufen können (…) Aber der Markt will, sonst würden viele Aufträge gar nicht bekommen.“

(Teamleiter Field Service InLog)

Das führte dazu, dass sich InLog entschloss, eine eigene Serviceabteilung aufzubauen. In geringem Umfang hatte man bis dahin schon kleinere Wartungen oder auch Störungen beseitigt, aber inzwischen sind aus den ursprünglichen paar Fachkräften über 40 Servicetechniker:innen geworden, die das gesamte Jahr über einen 24/7-Service anbieten. Der weitere Ausbau ist geplant:

„Das Servicegeschäft ist eigentlich aktuell nur gehemmt durch die fehlenden Ressourcen (gemeint sind Fachkräfte – d.A.).“

(Business-Unit-Leitung)

Nachhaltige Produktion

Der Werterhalt oder die Werterhöhung von Maschinen und Anlagen ist per se eine wesentliche Motivation etwa für deren fachgerechte Wartung und Instandhaltung als Teil des Technischen Service; als wesentliche Treiber der Modernisierung der Anlagen und Maschinen gelten die Digitalisierung und organisationsstrukturelle Veränderungen (vgl. FIR/FVI 2020a: 4). Die Notwendigkeit des Werterhalts war lange Jahre nicht im Fokus der Kundenunternehmen, da die Instandhaltung „insbesondere in Phasen schlechter Konjunktur, zum Kostentreiber degradiert und nicht als eine Struktureinheit gesehen, die positive Beiträge zum Betriebsergebnis leistet“ (Strunz 2012: 12). Diese Sichtweise gehört inzwischen weitgehend der Vergangenheit an und die Beiträge des Technischen Service zum Werterhalt sind anerkannt (vgl. Freund 2010: 17 ff.). Geeignete Maßnahmen, die von den Technischen Dienstleistungsunternehmen angeboten werden, können sind etwa eine stärkere proaktive Ausrichtung von Wartung und Instandhaltung sowie Qualifizierung der Kundenbeschäftigten (vgl. FIR/FVI 2020a: 5), aber auch Unterstützung bei der Effizienzsteigerung des Material- und Energieeinsatzes (vgl. FIR 2017: 12).

In eine ähnliche Richtung geht der Trend zum Retrofitting als Modernisierung oder Ausbau von Maschinen und Anlagen – gerade auch im Kontext von Industrie 4.0 und der weiteren Digitalisierung der Produktions- und Logistikprozesse. In diesem Geschäftsfeld sind die Technischen Dienstleistungsunternehmen aufgrund ihrer Expertise gut aufgestellt: Dennoch bieten erst 17 Prozent ein „vollumfängliches Retrofitting von Maschinen–/Anlagenparks“ (FIR/FVI 2017a: 4), während die Mehrheit der befragten Unternehmen die Potenziale identifiziert oder die Lösungskonzepte entwickelt.

Der Werterhalt oder das Retrofit (aber auch das Obsoleszenzmanagement [vgl. FIR/FVI 2019c]) sind letztlich Bestandteile der – auch gesellschaftlich zentralen – Diskussion um Nachhaltigkeit. Diese Bedeutung wird auch in der Branche selbst gesehen: So stufen immerhin 38 Prozent der befragten industriellen Dienstleistungsunternehmen Nachhaltigkeit als „strategisch wichtigen Wettbewerbsfaktor“ (FIR/FVI 2020b: 5) ein; weitere 38 Prozent geben dem Aspekt die zweithöchste Priorität. Zwar betont die überwiegende Mehrheit der befragten Unternehmen, dass Nachhaltigkeit für das eigene Serviceangebot relevant ist (vgl. FIR/FVI 2020b: 5), aber es ist zu vermuten, dass dieses Thema sowohl mit Blick auf die eigenen Prozesse (inklusive der Zufriedenheit der eigenen Beschäftigten [vgl. FIR/FVI 2020b: 6]) als auch auf die der Kundenunternehmen noch Potenzial hat. Dies gilt insbesondere für die Kundenunternehmen: Immerhin ist für 26 Prozent „Nachhaltigkeit kein relevanter Faktor bei der Auswahl eines Dienstleistungsangebotes“ und 30 Prozent der Kundenunternehmen „erkundigen sich teilweise nach der Nachhaltigkeit eines Dienstleistungsangebotes, konkrete Anforderungen werden jedoch nicht gestellt“ (FIR/FVI 2020b: 7).

Innovative Instandhaltungskonzepte

Instandhaltungskonzepte wie das Condition Monitoring für die Zustandsüberwachung (vgl. Schenk 2020) oder Predictive Maintenance als vorausschauende Instandhaltung sind für die Technischen Dienstleistungsunternehmen ebenso wenig neu wie das Total Productive Maintenance (TPM) als Managementkonzept mit seinen Anklängen an Lean Production; die dahinter stehenden Überlegungen und Einsatzkonzepte sind vielfach diskutiert und in der Branche anerkannt – dementsprechend „gewinnen [sie] stark an Bedeutung“ (Mittelstand 4.0-Agentur Prozesse 2016: 6), wenngleich sie auch weiterhin „als notwendiges Übel wahrgenommen, als störender ‚Budgetfresser‘“ (Schabasser/Bredeweg 2020: 61) gebrandmarkt werden.

Diese Akzeptanz bei den Dienstleistungsunternehmen (und anderen Serviceanbietern) bedeutet nicht zugleich, dass die Konzepte flächendeckend in den Unternehmen eingesetzt werden. So stellt eine Roland-Berger-Studie mit Blick auf Predictive Maintenance (PM) fest:

„Genaue Kundenanforderungen an PM sind häufig noch unbekannt und aktuell zumeist aus der internen technischen Perspektive (z.B. weitere Produktverbesserung) definiert – ‚Co-Creation‘ mit Kunden (gemeinsame PM-Ausgestaltung mit Kunden) ist zumeist bestenfalls angedacht.“

(Roland Berger 2017: 2)

2020 nutzten immerhin schon 47 Prozent der befragten Unternehmen Predictive Maintenance (vgl. FIR/FVI 2020c: 5) – mit durchwachsenem Erfolg: Nur 23 Prozent bezeichneten den Einsatz als „sehr erfolgreich“ (FIR/FVI 2020c: 6). Ein wichtiger Faktor für den Erfolg scheint zu sein, die Identifizierung und Auswahl geeigneter Anwendungsfälle – so antworteten 46 Prozent der befragten Unternehmen – gemeinsam mit dem Kundenunternehmen vorzunehmen (vgl. FIR/FVI 2020c: 6). Dass hier bei den Kundenunternehmen noch Nachholbedarf ist, zeigt eine Umfrage aus der Schweiz: Demnach nutzen erst zehn Prozent der Anlagenbetreiber Predicitve Maintenance, wobei „oftmals fehlendes Wissen“ der Grund für den Nicht-Einsatz ist (Havelka et al. 2020: 8) – hier wären somit die Dienstleistungsunternehmen in der Pflicht, entsprechende Beratungsarbeit zu leisten. Im Unterschied zum Predicitve Maintenance ist das Condition Monitoring (vgl. VDI-Richtlinie 2888) verbreiteter im Einsatz: So sagen 56 Prozent der befragten Dienstleistungsunternehmen, dass Condition Monitoring in der Kundeninstandhaltung genutzt wird (vgl. FIR/FVI 2017b: 4); auch hier ist die innerbetriebliche Durchdringung nicht bekannt. Gerade bei den Dienstleistungsunternehmen besteht im Vergleich insbesondere zu Betreiber:innen noch Nachholbedarf: Einer aktuellen Studie zufolge haben erst 48 Prozent der befragten Unternehmen erste Projekte im Predictive Maintenance umgesetzt; der Rest hat bislang nichts unternommen oder ist noch in der Findungsphase (vgl. BearingPoint 2021). Die Hindernisse werden in den IT-Schnittstellenproblemen, den fehlenden technischen Voraussetzungen an Maschinen und Anlagen, den hohen Kosten und dem unklaren Nutzen für das Kundenunternehmen gesehen (vgl. FIR/FVI 2017b: 5; BearingPoint 2021). Als übergreifendes Konzept wird Total Productive Maintenance (TPM) (vgl. Heller/Prasse 2018) mit seinen unterschiedlichen Säulen seit den 1990er Jahren diskutiert und „bildet die Grundlage für Smart Maintenance“ (FIR/FVI 2021a: 12). TPM zeichnet sich insbesondere durch arbeitsplatznahe Verbesserungen aus: Die Beschäftigten, die täglich an den Maschinen und Anlagen arbeiten, werden in die Wartung und Instandhaltung einbezogen. Bezüglich einzelner Bausteine lassen sich aufgrund der FIR/FVI-Sonderauswertungen einige Optimierungspotenziale in den Feldern geplante Instandhaltung, Anlaufmanagement, Qualitätssicherung der Serviceleistungen oder autonome Instandhaltung ausmachen (vgl. FIR/FVI 2021a: 16 ff.).

Digitalisierung

Die Nutzung digitaler Technologien ist seit gut zehn Jahre in aller Munde: Digitalisierung, Industrie 4.0/Maintenance 4.0, cyber-physische Systeme und neuerdings Künstliche Intelligenz sind einige der Schlagworte, die in diesem Zusammenhang fallen und die auch für den Technischen Service von hoher Relevanz sind.

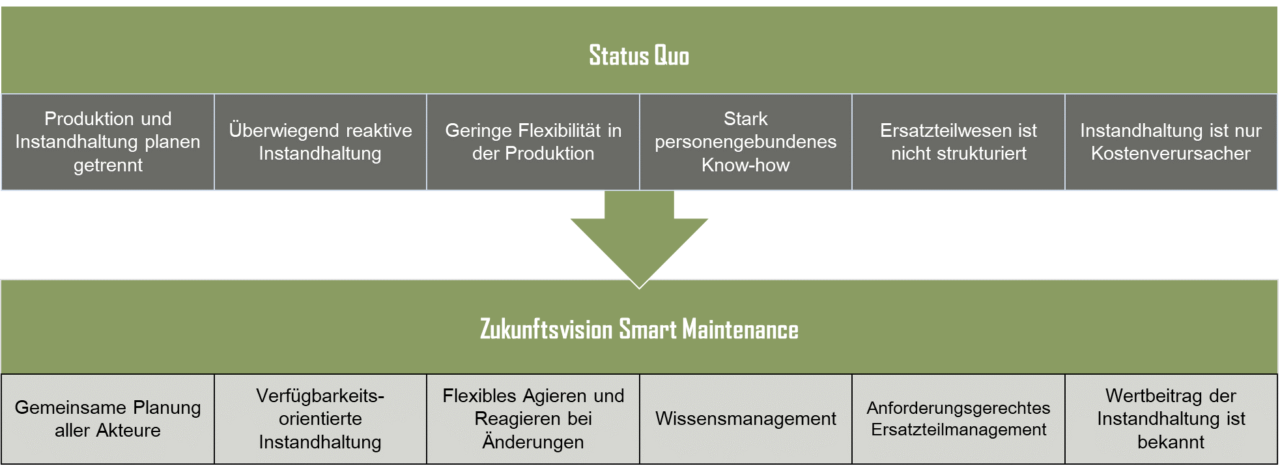

In einer generellen Perspektive lässt sich von Smart Maintenance als „lernorientierte, selbstregulierte, intelligente Instandhaltung“ (Henke et al. 2019: 11) sowie der Etablierung von Smart Services sprechen „als Bündel aus physischer Sachleistung und digitaler Dienstleistung sowie gegebenenfalls physischer Dienstleistung“ (Frank et al. 2018: 307; für ein Beispiel vgl. Koldewey et al. 2019). Hierzu zählen beispielsweise Datenanalysen („Daten als strategische Ressource“, vgl. Güntner/Markus 2015: 17-19), wenngleich hier noch Geschäftspotenziale erkennbar sind: 45 Prozent der Dienstleistungsunternehmen bieten entsprechende Leistungen an; um mehr Kundenunternehmen für diese Dienstleistung zu gewinnen, ist nach Einschätzung von 55 Prozent der befragten Dienstleistungsunternehmen „Überzeugungsarbeit“ (FIR/FVI 2019b: 4) unabdingbar. Insgesamt zeigen Untersuchungen, dass der Weg zur Zielvision Smart Maintenance noch weit ist (Abbildung 7), da „ein Bewusstsein für die Chancen der Smart Maintenance fehlt“ (Henke et al. 2019: 27).

Bedeutung der Trends für Interaktionsarbeit

Die skizzierte Beschreibung der Marktveränderungen und der Trends im Markt und bei der Technologie belegen eindrücklich, dass sich die Tätigkeit der Beschäftigten in den Technischen Dienstleistungsunternehmen verändern wird, um die Marktpotenziale ausnutzen zu können. Das schlägt sich etwa in Überlegungen zum zukünftigen Bild der Servicetechniker:innen nieder. So geht Brumby (2017) davon aus, dass der von ihm entworfene „Smart Service-Ingenieur“ ein Anforderungsprofil kennzeichnet, das neben fachlichen und wirtschaftlichen Dimensionen eine immer wichtiger werdende Sozial-Dimension umfasst:

„Die Sozial-Dimension im Kompetenzbild des Service-Ingenieurs zeigt, dass in der Instandhaltung auch die erforderlichen Kompetenzen in der Führung und Kommunikation sich verändern. Wo heute noch die Konflikt- und Problemlösung im Vordergrund steht, wird zukünftig auch von einem Instandhalter Service-Excellence erwartet, die Kundenbegeisterung statt (nur) Kundenzufriedenheit zum Ziel hat. Und schließlich werden gesellschaftliche Veränderungen und Globalisierung neue Kompetenzen in der Internationalität und Interkulturalität von dem Service-Ingenieur erfordern.“

(Brumby 2017: 28)

Sowohl die dargestellten Entwicklungen als auch das zukünftige Kompetenzprofil der Beschäftigten im Technischen Service setzen insgesamt eine höhere Kommunikation und Kooperation mit den Kundenunternehmen, aber auch unternehmensintern, voraus. Kurz gesagt: Der kundenbezogene – und dadurch ausgelöst auch der interne – Abstimmungs- und Beratungsbedarf wächst massiv (vgl. mit Blick auf den Vertrieb Smarter Services Ottersböck/Jeske 2021). Nicht nur die steigende Komplexität der Maschinen und Anlagen sowie die neuen (digitalen) Serviceangebote erfordern mehr Erklärung seitens der Dienstleistungsbeschäftigten, sondern auch die Veränderungen der Anbieter-Kunden-Beziehung (Stichwort: Kundenpartnerschaft) und die Veränderungen auf der Angebotsseite, auf die neue Konkurrenten auf den Markt drängen, sind interaktionsintensiv:

- Die Angebote der Technischen Dienstleistungsunternehmen werden beratungsintensiver: Das betrifft eine Vielzahl ausbaufähiger Serviceangebote wie insbesondere das Condition und das Predictive Maintenance, aber auch Fragen der Nachhaltigkeit (etwa mit dem Aufzeigen von Einsparpotenzialen).

- Dies werden nicht nur Aufgaben des Vertriebs sein, sondern die Beratungstätigkeit betrifft alle Beschäftigtengruppen, seien es die Monteur:innen, die Inbetriebnehmenden, die Service-Beschäftigten in der Störungsbeseitigung oder die Beschäftigten in der Projektentwicklung.

- Die Beschäftigten im Technischen Service müssen stärker proaktiv auf die Kundenunternehmen zugehen: „Wenn Sie sich das mal überlegen, ist der erste Vertriebler der Obermonteur.“ (Geschäftsführer RegTec) Das heißt, dass auch die Beschäftigten, die bislang (fast) ausschließlich für das Fachliche zuständig waren, zunehmend in die Auftragsakquise – und damit in für sie neue Interaktionssituationen – eintreten müssen. Nicht nur, dass diese Beschäftigten potenzielle Aufträge beim Kundenunternehmen wahrnehmen, sie müssen auch den Nutzen, den technischen Hintergrund etc. erklären können. Verallgemeinernd geht es um die Erhöhung des Wertbetrags durch Servicedienstleistungen, indem etwa Anlagenausfallzeiten reduziert oder Lebenszyklen der Maschinen verlängert werden.

- Die Servicetechniker:innen müssen Vertrauensbeziehungen zu den Kundenunternehmen aufbauen: Die aufgrund der Digitalisierungsansätze überragende Bedeutung von Daten für den Technischen Service, etwa im Condition Monitoring, und die (verständliche) beobachtbare Zurückhaltung der Kundenunternehmen, diese Daten preiszugeben, macht eine vertrauensbasierte Kooperation umso dringlicher – diese resultiert aber nur zum Teil aus dem guten Ruf, den sich ein Technisches Dienstleistungsunternehmen aufgebaut hat, sondern zu einem erheblichen Anteil aus den persönlichen Beziehungen zwischen den konkret handelnden Akteuren auf beiden Seiten – und die bei jedem Kontakt neu auf dem Prüfstand stehen. Diese Kundenpartnerschaften zahlen sich aus:

„Den größten Vorteil durch erfolgreiche Partnerschaften sehen die meisten Instandhaltungsdienstleister (95 %) in einer erhöhten Kundenbindung. Weiterhin sehen viele Teilnehmer einen Mehrwert in einem erhöhten Wissensaustausch (57 %), in Wachstumschancen durch ein gutes Kundenimage (52 %) sowie dem Erhalt von Kundeninformationen zur Angebotsentwicklung (48 %).“

(FIR/FVI 2019a: 5)

- Nicht zuletzt die Internationalisierung der Kundenstruktur erfordert – zumindest bei den größeren Dienstleistungsunternehmen – interkulturelle Kompetenzen bei den Beschäftigten.

Zusammenfassend bleibt zu konstatieren, dass die Interaktionskompetenzen für die Beschäftigten im Technischen Service über die bisher schon hohe Bedeutung hinaus weiterhin an Relevanz gewinnen – ohne die fachlichen Kompetenzen zu vernachlässigen. Die Technischen Dienstleistungsunternehmen sind somit aufgefordert, wenn sie die aufgezeigten Potenziale nutzen wollen, sowohl die Rahmenbedingungen für Gute Interaktionsarbeit zu schaffen als auch ihre Beschäftigten zu motivieren und zu qualifizieren, die Kundenunternehmen zufriedenzustellen, einen Beitrag zum Fortbestand des eigenen Unternehmens zu leisten und die eigene Beschäftigungsfähigkeit zu wahren.

Literatur

BearingPoint (2021): Predictive Maintenance Studie 2021. Frankfurt am Main.

Brumby, L. (2017): Standards und Menschen sind und bleiben die Grundpfeiler der Smart Maintenance. In: M. Henke (Hrsg.): Tagungsband des 17. InstandhaltungsForums. Dortmund, S. 20-29.

Bundesagentur für Arbeit (2022): Beschäftigte nach Wirtschaftszweigen (WZ 2008) – Deutschland. Nürnberg.

Bundesagentur für Arbeit: https://statistik.arbeitsagentur.de/DE/Navigation/Statistiken/Interaktive-Angebote/Branchen-im-Fokus/Branchen-im-Fokus-Nav.html;jsessionid=F25C6D6E09659D1424F05024C09C74BE

Havelka, A., Deflorin, P., Ziegler, M., Campos, A., & Wäfler, T. (2020): Predicitve Maintenance: Bedürfnisse und Herausforderungen der Anlagenbetreiber. In: fmpro service, Heft 6, S. 8-9.

Heller, T., & Prasse, C. (2018): Total Productive Management – ganzheitlich. Berlin.

Henke, M., Heller, T., & Stich, V. (Hrsg.) (2019): Smart Maintenance – Der Weg vom Status quo zur Zielvision. acatech-STUDIE. München.

FIR (2017): Return on Maintenance. Aachen.

FIR; FVI (2016): Branchenindikator Instandhaltung Quartal 2/2016. Aachen.

FIR; FVI (2017a): Branchenindikator Instandhaltung Quartal 3/2017. Aachen.

FIR; FVI (2017b): Branchenindikator Instandhaltung Quartal 4/2017. Aachen.

FIR; FVI (2019a): Branchenindikator Instandhaltung Quartal 1/2019. Aachen.

FIR; FVI (2019b): Branchenindikator Instandhaltung Quartal 3/2019. Aachen.

FIR; FVI (2019c): Branchenindikator Instandhaltung Quartal 4/2019. Aachen.

FIR; FVI (2020a): Branchenindikator Instandhaltung Quartal 1/2020. Aachen.

FIR; FVI (2020b): Branchenindikator Instandhaltung Quartal 2/2020. Aachen.

FIR; FVI (2020c): Branchenindikator Instandhaltung Quartal 3/2020. Aachen.

FIR; FVI (2020d): Branchenindikator Instandhaltung Quartal 3/2020. Aachen.

FIR; FVI (2021a): Branchenindikator Instandhaltung Quartal 1/2021. Aachen.

FIR; FVI (2021b): Branchenindikator Instandhaltung Quartal 3/2021. Aachen.

Frank, M., Koldewey, C., Rabe, M., Dumitrescu, R., Gausemeier, J., & Kühn, A. (2018): Smart Services – Konzept einer neuen Marktleistung. In: ZWF, Jg. 113 (5), S. 306-311.

Freund, C. (2010): Die Instandhaltung im Wandel. In: M. Schenk (Hg.): Instandhaltung technischer Systeme. Berlin/Heidelberg, S. 1-22.

Güntner, G., & Markus, M. (2015): Entwicklungsszenarien & Handlungsempfehlungen für die Instandhaltung 4.0. Salzburg.

Koldewey, C., Reinhold, J., Dumitrescu, R., Frank, M., Schweppe, T., & Melzer, A. (2019): Gestaltung hybrider Wertschöpfung und Arbeit im Kontext von Smart Services. In: ZWF, Jg. 114 (6), S. 380-384.

Mittelstand 4.0-Agentur Prozesse (2016): Digitale Wartung und Instandhaltung – Grundlagen und Anwendungsbeispiele. Dortmund.

Roland Berger (2017): Predictive Maintenance. Service der Zukunft – und wo er wirklich steht. München.

Ottersböck, N., Jeske, T. (2021): Kompetenzbedarfe für den Vertrieb Smarter Services. In: ZWF, Jg. 116 (6), S. 419-422.

Schabasser, C., Bredeweg, B. (2020): Ein konzeptuelles Maintenance-Modell – reaktiv oder proaktiv? In: ZWF, Jg. 115 (1-2), S. 61-64.

Schwetz, W. (2020): Branchenanalyse Facility- und Industrieservice. Branchentrends, Arbeitsbedingungen, gewerkschaftliche Herausforderungen. Düsseldorf.

Seiter, M. (2016): Industrielle Dienstleistungen. Wie produzierende Unternehmen ihr Dienstleistungsgeschäft aufbauen und steuern. 2. Aufl. Wiesbaden.

Strunz, M. (2012): Instandhaltung. Grundlagen – Strategien –Werkstätten. Berlin/Heidelberg.

WVIS – Wirtschaftsverband für Industrieservice (o.J.): Impulse für Industrieservice. Düsseldorf.

ZVEI – Zentralverband Elektrotechnik- und Elektronikindustrie (Hrsg.) (2015): Leitfaden Industrie-Services. Technische Dienstleistungen im Lebenszyklus von Maschinen und Anlagen. Frankfurt am Main.